Po raz pierwszy RRSO pojawiło się w zapisach Ustawy o kredycie konsumenckim w 2012 roku i miało na celu uregulowanie rynku pożyczek para-bankowych (udostępnienie wskaźnika jest obowiązkowe do kwoty kredytu lub pożyczki konsumenckiej nie przekraczającej 255 550 zł).

Wg wspomnianej ustawy RRSO to całkowity koszt kredytu ponoszony przez konsumenta, wyrażony jako wartość procentowa kwoty kredytu w stosunku rocznym. Z czasem wskaźnik RRSO znalazł zastosowanie także w odniesieniu do kredytów hipotecznych (Ustawa z dnia 23 marca 2017 r. o kredycie hipotecznym).

Dziś często sprawdza się kredyty hipoteczne poprzez porównywanie RRSO. Banki (i inne instytucje kredytowe) są bowiem zobligowane do podawania tej wartości w materiałach marketingowych dotyczących produktów finansowych. Jest to zatem łatwy i teoretycznie czytelny w odbiorze wskaźnik. I, co ważne, dobrze odbierany przez klienta.

Wskaźnik RRSO - prawie może robić różnicę

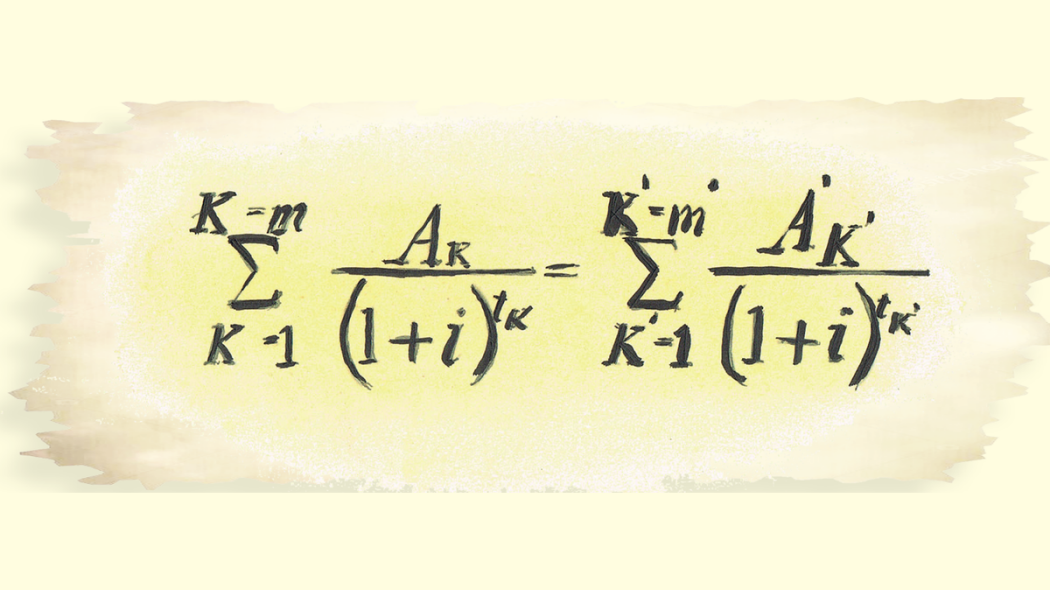

W samej nazwie wskaźnika RRSO zawarta jest swoista obietnica - rzeczywista... stopa oprocentowania, co często błędnie utożsamiane jest z oprocentowaniem kredytu lub pożyczki. Tymczasem RRSO to procentowa wartość (wyliczana wg jednolitego, matematycznego wzoru), która ma dać nam informację o całkowitym koszcie wybranego kredytu w ujęciu rocznym.

Na RRSO składają, poza oprocentowaniem, wszystkie koszty dodatkowe i zobowiązania, jakimi kredytodawca może obarczyć swoje produkty. Przy kredycie hipotecznym będzie to oczywiście oprocentowanie (stałe lub zmienne; w zależności od banku - zmieniające się np. co 3 lub 6 miesięcy), marża, prowizja za udzielenie kredytu, opłata za rozpatrzenie wniosku, składka na obowiązkowe ubezpieczenia (pomostowe kredytu, na życie, ubezpieczenie przedmiotu kredytowania). Ponadto mogą to być opłaty za obowiązkowe prowadzenie rachunku oszczędnościowo-rozliczeniowego, wydanie karty, opłata przygotowawcza czy za korzystanie z karencji w spłacie.

W RRSO chodzi o wyliczenie rocznego kosztu kredytu. Jak zatem okres kredytowania wpływa na RRSO? Jaka jest różnica pomiędzy spłatą w ciągu 10, 20 czy 30 lat?

RRSO nie zależy tylko od raty kredytu, ale także od częstotliwości spłaty i długości spłaty - czyli:

- • im krótszy okres spłaty, tym wyższa RRSO,

- • im większa częstotliwość spłaty rat, tym wyższe będzie RRSO,

- • i wreszcie - kredyty spłacane w ratach malejących będą miały wyższą RRSO od kredytu spłacanego w równych ratach.

Krótko mówiąc, w przypadku kredytów hipotecznych rzeczywista roczna stopa oprocentowania zawsze powinna być wyliczana indywidualnie dla każdego kredytu, w zależności od kwoty umowy, czasu spłaty oraz pozostałych kosztów. Pomiędzy bankami występują także znaczne różnice w dodatkowych obciążeniach kredytu. Nie każdy wymaga przy kredycie np. ubezpieczenia na życie, założenia rachunku oszczędnościowo-rozliczeniowego, opłaty za wycenę nieruchomości czy prowizji za udzielenie kredytu lub rozpatrzenie wniosku.

Różnice wskaźnika RRSO w zależności od długości i sposobu spłaty kredytu

| ZAŁOŻENIA | |||

| kwota kredytu | 350 000 zł | ||

| dodatkowe koszty | |||

| oprocentowanie nominalne w skali roku | 3,50% | ||

| koszty jednorazowe | 0,50% | ||

| koszty jednorazowe w zł | 600 zł | ||

| koszty miesięczne w zł | 28 zł | ||

| raty stałe | |||

| OKRES SPŁATY | 10 lat | 20 lat | 30 lat |

| RRSO | 3,96% | 3,77% | 3,71% |

| ZAŁOŻENIA | |||

| kwota kredytu | 350 000 zł | ||

| dodatkowe koszty | |||

| oprocentowanie nominalne w skali roku | 3,50% | ||

| koszty jednorazowe | 0,50% | ||

| koszty jednorazowe w zł | 600 zł | ||

| koszty miesięczne w zł | 28 zł | ||

| raty malejące | |||

| OKRES SPŁATY | 10 lat | 20 lat | 30 lat |

| RRSO | 3,98% | 3,80% | 3,73% |

Na podstawie: kalkulator - www.wktorymbanku.pl (22.03.2020)

Informacje o RRSO: marketing a rzeczywistość

Jak zatem czytać informacje o RRSO podawane przez banki i pojawiające się w różnych porównaniach i rankingach? Trzeba po prostu pamiętać, że wskaźnik ten wyliczany jest najczęściej na tzw. reprezentatywnym przykładzie. Co oznacza, że może bardzo dobrze wyglądać w materiałach marketingowych oraz w ogólnych zestawieniach, ale nie daje nam realnej informacji o faktycznych kosztach indywidualnego kredytu.

Ciągle jeszcze najskuteczniejszym sposobem na ocenę kosztów kredytu jest własne, indywidualne zestawienie ofert poszczególnych banków - czyli policzenie, jaka faktycznie będzie wysokość rat kredytowych i ile dodatkowo będziemy musieli zapłacić ponad to, co nie jest uwzględnione w ratach.

Maria Błoszczyńska, Artur Nakielski